祖国在我心中短诗歌(6)

(九)故意虚构、夸大融资项目的真实性、收益前景,隐瞒融资项目的瑕疵及风险,以歧义性语言或其他欺骗性手段等进行虚假片面宣传或促销等,捏造、散布虚假信息或不完整信息损害他人商业信誉,误导出借人或借款人;

(十)向借款用途为投资股票市场的融资提供信息中介服务;

(十一)从事股权众筹、实物众筹等业务;

(十二)法律法规、网络借贷有关监管规定禁止的其他活动。

记者梳理发现,除了重申从业机构作为信息中介的法律地位之外,《办法》以负面清单形式划定了业务边界,明确禁止十二项行为;对客户资金和网贷机构自身资金实行分账管理;实施备案制管理制度,强化信息披露监管等等。同时,《办法》还特作出了18个月过渡期的安排。

“从这个征求意见稿来看,并没有设置太多硬性的门槛,让一部分平台直接遭到淘汰。而是宽松引导,并给了足够的整改时间,让平台来符合要求。银监会把监管下放到了地方,由地方金融办和省协会,根据当地的实际情况进行判断。并没有一刀切。同时通过银行存管对平台进行一轮筛选,其实相当于把监管权力交给了市场。”投之家联合创始人、CEO黄诗樵表示。

值得注意的是,上述《办法》只对个体与个体之间的网贷,即P2P网贷进行规范,不包括网络小额贷款。对此,银监会方面表示,拟在下一步对网络小额贷款进行专门研究,其办法将另行规定。

此外记者还了解到,下一步,银监会将制定网贷客户资金第三方存管具体办法;同时,《办法》出台后,还将根据行业反馈制定信息披露有关细则。

禁止12项行为

据不完全统计,截至2015年11月末,全国正常运营的网贷机构共2612家,撮合达成融资余额4000多亿元,其中问题平台数量1000多家,约占全行业机构总数的30%。

一边是网贷机构在缓解小微企业融资难、贷款难,以及满足民间资本投资需求等方面发挥了积极作用;另一边是由于网贷行业形成以来由于监管政策和体制缺失、业务边界模糊、经营规则不健全等,形成了风险隐患。

早在今年7月份,央行等十部委就出台了《关于促进互联网金融健康发展的指导意见》(以下简称《指导意见》),之后,关于网贷监管细则的消息不时传出。

12月28日,银监会牵头起草的网贷行业的监管办法终于揭开面纱,正式向社会公开征求意见。该《办法》确定了网贷行业监管四大原则,其中通过负面清单界定网贷业务的边界,明确网贷机构不能从事的12项禁止性行为。

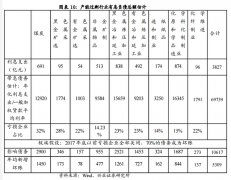

这12项行为包括自融、向非特定对象宣传融资项目、期限错配、发售银行理财、资管、基金、保险或者信托、禁止流向股市、股权众筹等(详见02版图表)。

不过,在政策安排上,允许网贷机构引入第三方机构进行担保或者与保险公司开展相关业务合作。

“划定了 12条红线 ,明确了网贷机构禁止从事的行为,从而限定了网贷机构的业务范畴。监管细则的出台,再次明确了P2P网贷平台信息中介的定位,而“红线”的划定则让这一定位更加纯粹。总的看来,国家还是给了P2P网贷较为宽松的发展空间,但是鼓励创新是建立在行业规范、风险可控的基础上的, 12道红线 正是为创新加了一道保险。未来,随着行业规范程度的提升,P2P网贷行业必将迎来更大的发展,不过平台的创新发展需要在一定的框架之内,不能偏离信息中介的初衷。”金信网副总裁王凤华向记者分析指出。

此外,对于第三方资金存管,《办法》规定资金存管机构与网贷机构应明确约定各方责任边界。

“资金存管机构承担实名开户和履行合同约定及借贷交易指令表面一致性的形式审核责任,但不承担融资项目及借贷交易信息真实性的实质审核责任。”一位接近监管层人士解释道。

王凤华也分析指出,只有银行存管模式才能有效实现资金隔离,保障投资人资金安全,银行存管模式的推行也将成为行业规范的重要标志。不过,银行存款制度的推进,也将使得很多中小平台因达不到门槛而无法接入银行存管,或加大平台的成本压力。

实施备案制管理制度

业务经营上实行负面清单管理,行业准入上则实施备案制。

《办法》规定,所有网贷机构均应在领取营业执照后向注册地金融监管部门备案登记,备案不设置条件,不构成对网贷机构经营能力、合规程度、资信状况的认可和评价。同时,地方金融监管部门对备案后的网贷机构进行分类管理,并充分信息披露。

“在行业准入上采取备案制,以地区为单位对P2P实现备案制管理,体现了监管层针对网贷行业所贯彻的市场化监管思路,这一制度能在一定程度上保护行业的市场化成果,又能起到规范、透明化的作用。同时作为地方金融办辅助监管地位的地方行业协会有可能会由于各平台的争相进入被 踏破门槛 ,未来,网贷行业有可能形成以地方金融办和协会为核心的监管态势。”邦帮堂董事长寇权认为。