【申万宏源纺服】安正时尚(603839):高端女装领导者,借资本力量扬帆打造多品牌时装集团(6)

拟针对“玖姿”与“尹默”两个成熟女装品牌,优化升级直营门店117家,开拓新增直营门店179家,约占新增门店总数的80.44%。新增门店选址以一、二线城市为主,以商场联营与店铺租赁的方式新建143家商场店、28家购物中心店及5家专卖店,以购置店铺的方式新建3家“玖姿”品牌旗舰专卖店。

项目三:研发中心建设项目

项目研发中心总建筑面积约5894平方米,并购置先进的设计研发设备和软件,以建成集流行趋势分析、款式企划设计、版型设计开发、面料研究开发、技术工艺研发、样衣制造、高级定制以及创意和产品展示等多功能为一体的现代化研发中心。

项目四:信息化系统建设项目

项目信息化系统主要完善和升级现有企业信息系统,以及相关软、硬件设备购买与机房建设。

除了以上四个项目外,公司拟将募集资金中的1.96亿元用于补充流动资金等其他与主营业务相关的运营资金。

5

风险分析

5.1市场竞争加剧的风险

公司所处的服装行业竞争激烈,市场化程度高,服装企业众多。虽然近年来随着本公司经营规模日益壮大,主导品牌“玖姿”已成为我国中高端成熟女装领域的领导品牌之一,但随着更多国外品牌进入国内市场以及国内众多品牌企业实力的日益增强,成熟女装市场竞争日益激烈。

5.2不能把握市场流行趋势的风险

随着社会进步和人民生活水平的提高,消费者对女装流行趋势、服装款式、面料的偏好变化较快,对服装产品质量和面料性能的要求也在不断提高,因此能否准确把握女装市场流行趋势、及时预测和满足快速变化的市场需求,将直接影响公司产品的销售。

5.3宏观经济波动风险

服饰类商品弹性较大,易受宏观经济影响。目前,公司服饰市场定位主要为国内高端市场,中国经济形势的重大变化,如经济增长放缓或停滞,消费者预期收入下降,将很可能降低服饰消费频次,减少服饰消费金额,可能制约服饰类产品的市场需求,进而影响公司财务状况和经营业绩。

5.4原材料价格波动的风险

公司生产所需的原材料主要为面、辅料,报告期内,该类原材料占营业成本的比重在60%左右。公司拥有丰富的面料供应商、辅料供应商资源,并且和面辅料供应商保持长期稳定的业务合作关系,同时公司面、辅料采购量大,具有较强的议价能力,并能获得供应商的信用政策,但原材料的价格具有一定的波动性,对公司经营成本和业绩会造成一定的影响。因此,公司面临原材料价格波动的风险。

5.5网络销售对传统销售模式冲击带来的风险

近几年,服装网络销售规模迅速增长,对我国服装行业的传统线下实体渠道销售造成了一定程度的冲击。2013年至2016年1-6月,公司网络销售占比分别为2.81%、4.31%、9.14%和11.92%,呈上升趋势,但在信息技术发展与行业市场变革的背景下,未来如果成熟女装客户群的网络购物消费习惯逐步强化,以及线上与线下互动结合的O2O业务模式趋于成熟,公司如不能及时拓展网上销售渠道、加强电子商务建设及引进相应配套的电子商务人才等,将对公司的销售业绩带来一定程度的影响。

5.6加盟商管理风险

本公司目前主要采用直营和加盟相结合的销售模式,其中加盟销售门店数量占比较高。截至2016年6月30日,公司拥有销售门店数量为897家,其中加盟门店610家,占销售门店总数约68.00%。2013年-2015年及2016年1-6月,公司加盟收入占比分别为65.90%、63.03%、55.17%及40.06%。借助加盟商资源可快速建立庞大的销售网络,提高公司品牌的知名度,扩大市场占有率,降低投资风险。虽然公司一直对加盟网络进行规范运作,注重对加盟商的管理和培训,提高对加盟商的服务水平,但若个别加盟商未按照特许经营合同的约定进行销售、宣传,或者未来公司管理及服务水平的提升无法跟上加盟商发展的速度,则可能出现对部分加盟商管理和服务滞后,对公司品牌形象和经营业绩造成不利影响。

5.7存货余额较大的风险

截至2016年6月30日,公司存货净额为40,149.69万元,占流动资产总额的53.97%。其中,库存商品占存货金额的84.83%,库存商品中库龄2年以内的占比为61.18%。虽然目前公司较大的存货规模符合公司生产经营特点,且公司采取加强研发、采购和生产的计划性、以销定产等措施,2013年度-2015年度及2016年1-6月,存货周转率分别为1.34次、1.11次、1.01次、0.32次,但若在以后的经营年度中因市场环境发生变化或竞争加剧导致存货跌价或存货变现困难,本公司的盈利能力将可能受到不利影响。

6

盈利预测

公司本次发行7126万股,募集资金净额为11.15亿元,发行费用合计8119万元,发行价为16.78元/股,对应发行市盈率为22.98倍。

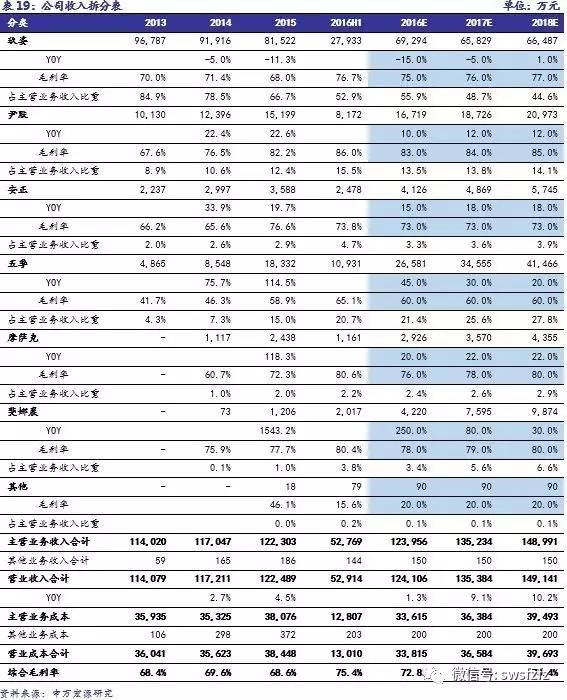

我们预计公司2016-2018年实现收入分别为12.4/13.5/14.9亿元,分别增长1.3%/9.1%/10.1%;归母净利润分别为2.5/2.8/3.1亿元,分别增长3.3%/10.7%/11.8%。完全摊薄后EPS分别为0.89/0.98/1.1元,发行价对应2016-2018年EPS分别为19/17/15倍。

公司致力于成为引领品质生活的中国领先时尚产业集团,集团旗下品牌兼涵盖高端女装与高端时尚男装领域,在A股上市公司中具有稀缺性。考虑到公司未来在渠道、品牌推广、产品研发、供应链管理上方面将继续发力,有望通过不断提升消费者的品质生活而带来公司业绩稳定向好,对比同行业A 股可比公司状况,我们给予公司2017年合理估值30-35倍,对应公司合理价格区间为29-34元。

王立平

申万宏源纺织服装行业首席分析师

Mobile:13817308002

Email:wanglp@swsresearch.com

微信号:wangliping8002

秦聪

申万宏源纺织服装行业高级分析师

Mobile:15010161597

Email:qincong@swsresearch.com

微信号:qincongeric

王一博

申万宏源纺织服装行业助理分析师

Mobile:15618401936

Email:wangyb@swsresearch.com

微信号:suoji90